En octubre de 2018 la bolsas mundiales comenzaron a temblar. La volatilidad invadió los parqués y las correcciones hicieron su aparición por todo lo alto. El S&P 500 cayó cerca de un 7% arrastrando al resto de bolsas, como fue el caso del Ibex 35, que se dejó 5,3% (la corrección se extendió en diciembre). Justo en ese mes, la Fed apretó el turbo en la reducción de balance, que se traduce en un descenso más rápido de la cantidad de bonos que el banco central acumula tras años de estímulos. Este proceso sigue adelante y aunque ahora domina una calma tensa en los mercados son pocos los que dudan de que las turbulencias pueden reaparecer.

Aunque la reducción del balance a un ritmo de 50.000 millones (aproximado) de dólares mensuales está endureciendo las condiciones financieras, las subidas de tipos de la Fed o el miedo a una desaceleración de la economía, probablemente, hayan influido también en el empeoramiento de las condiciones financieras que han propiciado fuertes turbulencias en los mercados.

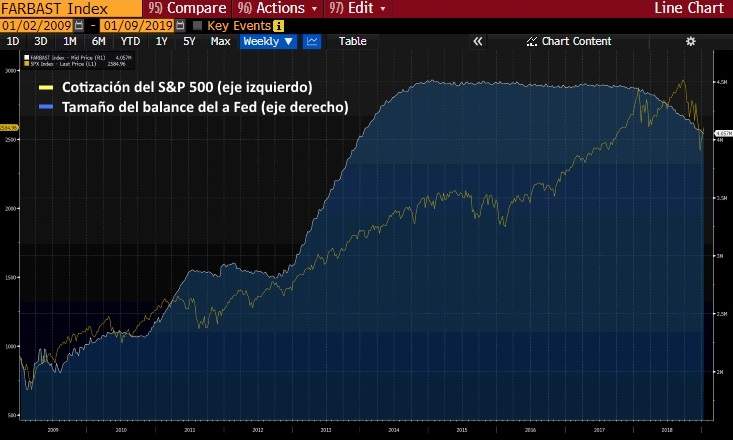

Todos esos factores han podido ser decisivos, pero llama la atención la fuerte correlación que muestra la cotización de los grandes índices de Wall Street y la tendencia del balance de la Fed (como se puede ver en el gráfico anterior). Esta correlación, aunque no implique causalidad, es como mínimo llamativa.

La hoja de ruta de la Fed con su balance alcanzó su máxima velocidad en octubre de 2018 (comenzó en octubre de 2017), cuando las bolsas mundiales sufrieron el primer vapuleo fuerte. El organismo monetario impuso un cantidad mensual de 6.000 millones (mensuales) que se debían ir dejando de reinvertir en bonos del Tesoro de EEUU. Este tope se ido ha ido ampliando en tramos de 6.000 millones de dólares cada tres meses durante un año hasta que la cantidad total ha alcanzado el máximo de 30.000 millones de dólares.

Para la deuda respaldada por hipotecas (MBS), los topes empezaron en 4.000 millones y se han ido incrementado en esa cantidad, de igual forma, cada tres meses durante un año hasta que el monto ha sumado 20.000 millones de dólares por mes. Ahora, el balance mengua cada mes en unos 50.000 millones de dólares (30.000 de bonos del Tesoro y 20.000 de MBS). En octubre de 2017 el balance era de 4,5 billones de dólares, mientras que hoy ha caído hasta los 4 billones casi raspados. El propio Trump llegó a expresar su malestar por el 'elevado' ritmo de la reducción del balance.

I hope the people over at the Fed will read today's Wall Street Journal Editorial before they make yet another mistake. Also, don't let the market become any more illiquid than it already is. Stop with the 50 B's. Feel the market, don't just go by meaningless numbers. Good luck!

— Donald J. Trump (@realDonaldTrump) 18 de diciembre de 2018

Joseph Lavorgna y Thomas Julien, analistas de Natixis, explican en dos notas publicadas en enero que esta reducción del balances está coincidiendo con un fuerte incremento de la emisión de deuda del Tesoro de EEUU para financiar un creciente déficit. Esta combinación puede ser explosiva para los mercados a medida que los inversores comiencen a rotar sus carteras y acoplando los activos que la Fed ya no va a comprar.

Una caída de 600.000 millones

"Este año, el balance la Fed podría reducirse en unos 600.000 millones de dólares. La combinación de una oferta creciente de bonos del Tesoro y la reducción del balance de la Fed plantea riesgos sustanciales para los mercados financieros", explican estos expertos.

A finales del año pasado, con la volatilidad dominando los mercados, los críticos más activos aseguraron que si la Reserva Federal no desaceleraba o detenía la reducción del balance, podría acabar drenando demasiado dinero del sistema bancario, hacer que la volatilidad del mercado aumente y socavar su capacidad para controlar su política de fijación de tipos.

"La Fed no lo acepta", comentaba Priya Misra, jefa de estrategia global de TD Securities en declaraciones a Bloomberg. "Si la Fed sigue dejando que la reducción del balance continúe, entonces las reservas (el dinero que los bancos guardan en la Fed) comenzarán a escasear".

Lavorgna, de Natixis, cree que "la masiva emisión del bonos del Tesoro y una menguante demanda de la Fed pueden terminar provocando un efecto crowding out (efecto expulsión) de los activos de riesgo... Esto podría plantear retos sustanciales para los activos de riesgo (como las acciones), lo cual debería obligar a la Fed a reconsiderar su actual postura".

"Según nuestros cálculos, la reducción del balance equivale al menos a otros 50 puntos básicos de ajuste, esto elevaría la tasa de fondos federales actual cerca del 2,875%, que es el extremo superior de lo que la Fed considera como neutral", estima Joseph Lavorgna.

No obstante, otras firmas han minimizado el efecto de la reducción del balance sobre los mercados de renta variable. Por ejemplo, Morgan Stanley calcula el S&P 500 puede perder un 3,3% anual debido a este proceso monetario. Desde Barclays creen que la relación entre ambos sucesos es "débil".

Sea cual fuere el efecto que tiene el balance sobre las bolsas, Jerome Powell, presidente de la Fed, aseguró en una de sus últimas apariciones que si la reducción del balance "se hubiera convertido en uno de los problemas no dudaría en cambiar su postura".