TELEFONICA

17:43:46

4,65

0,00%

0,00%

0,00pts

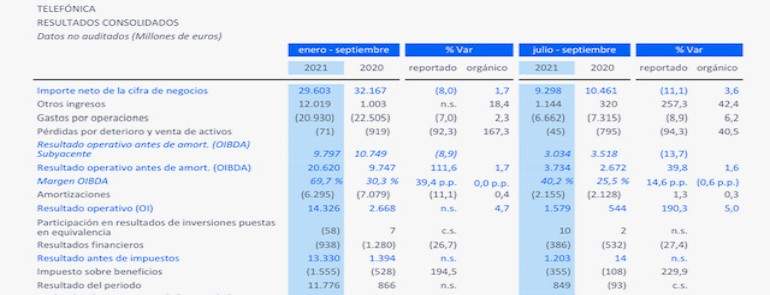

El Grupo Telefónica ha batido su récord histórico de beneficios en el acumulado de los nueve primeros meses del año, con ganancias de 9.335 millones de euros, debido al impacto extraordinario de las desinversiones de las torres de Telxius y la joint venture en el Reino Unido. En concreto, las ventas de las torres de telecomunicaciones proporcionaron al grupo unas plusvalías de alrededor de 3.500 millones de euros, mientras que la alianza con la británica Virgin Media propició una compensación de 3.182 millones a favor de la española, debido al diferente valor de los activos aportados por los dos socios de la ahora denominada VirginMedia O2 (VMED O2 UK).

No obstante, pese a ganar 14 veces más que en el mismo periodo del año anterior, los resultados no convencen al mercado, y sus acciones registran un retroceso que rebasa en algunos momentos el 3%. Pesa la debilidad que muestran las cuentas en España: aunque eleva los ingresos un 0,4%, ve lastrada la rentabilidad en el tercer trimestre, periodo en el que el Oibda (el resultado operativo antes de amortizaciones) cae un 8,9% hasta los 1.182 millones de euros. La compañía atribuye este retroceso básicamente a los mayores costes de la energía, entre otros factores.

Las dos referidas operaciones -desinversión en Telxius y la joint venture en Reino Unido-, cerradas en los últimos meses, desvirtúan las comparativas con el ejercicio pasado, con resultados ahora catorce veces superiores a los reportados entre enero y septiembre de 2020, entonces de 706 millones. De hecho, hay que remontarse hasta septiembre de 2010 para encontrar en los anales de Telefónica un beneficio hasta septiembre cercano al que hoy ha presentado el grupo de telecomunicaciones, en aquella ocasión de 8.835 millones de euros, justo 500 millones menos que los que hoy ofrece la multinacional en su última línea de las cuentas de resultados.

Telefónica ha mejorado con sus cuentas las previsiones de los analistas, que en la víspera consensuaron unos ingresos aproximados en el tercer trimestre de 8.882 millones, casi un 4,7% menos que el reportado (9.298 millones). Este volumen de negocio trimestral representa un 11,1% menos respecto al tercer trimestre de 2020, principalmente por el cambio de perímetro Telxius y Reino Unido. Sin esas transacciones, Telefónica asegura que el crecimiento de los ingresos reportados están en línea con el crecimiento orgánico, que aceleraron el 3,6% interanual, en el segundo trimestre consecutivo de repunte rentable y sostenible. Al mismo tiempo, el oibda trimestral estimado por los expertos se situó en 3.335 millones de euros, casi un 12% menos que los 3.734 millones de las ganancias antes de intereses, impuestos, depreciaciones y amortizaciones que la teleco ha registrado en el tercer trimestre del curso.

Telefónica supera en 500 millones de euros su mejor registro de beneficios en los nueve primeros meses del año, de septiembre de 2010

Los ingresos de la multinacional que preside José María Álvarez-Pallete se cifraron en 29.603 millones de euros hasta el pasado septiembre, un 8% menos que el mismo dato de doce meses atrás, aunque en términos orgánicos la facturación aumentó el 1,7%. Ese mismo porcentaje fue el incremento orgánico del oibda, de 20.620 millones de euros, más del doble que el anotado entre enero y septiembre de 2020.

El esfuerzo de Telefónica en su saneamiento encuentra su reflejo en la reducción interanual de la deuda del 31,8%, hasta los 25.000 millones de euros, sin incluir arrendamientos, un lastre cada vez más liviano y que invita a la compañía a cambiar de prioridades. Ese recorte del pasivo se ha cifrado en 1.200 millones en el tercer trimestre y 11.600 millones en el acumulado del último año. Asimismo, la deuda financiera neta incluyendo arrendamientos asciende a 29.906 millones de euros hasta septiembre de 2021, cifra que se incrementará hasta los 33.000 millones en cuanto Telefónica realice la distribución de fondos entre los minoritarios de Telxius, un importe un 20,8% menos que los 41.697 millones de euros comparables de diciembre de 2020.

Las ventas de activos no estratégicos y el vigor en la generación de caja, que hasta septiembre alcanzó los 1.470 millones de euros, ha permitido a Telefónica a cumplir sus objetivos ya anunciados, con ingresos y oibda "estable o ligero crecimiento", y la vuelta al nivel normalizado del ratio de Capex sobre ventas de hasta el 15%. La teleco también mantener su compromiso con el reparto de dividendos ya previstos para 2021 de 0,30 euros por acción, pagadero en diciembre de 2021 (0,15 euros por título) y junio de 2022 (0,15 euros por acción) mediante la modalidad de dividendo flexible voluntario.

En adelante, todo apunta a que el grupo centrará su estrategia en el crecimiento, donde las inversiones harán suyo un protagonismo que hasta ahora tenían las ventas. Pese a ello, Telefónica mantiene en el escaparate sus activos en Latinoamérica, excluido Brasil. Precisamente el mayor mercado del otro lado del Atlántico, donde el real atraviesa momentos delicados, apenas ha erosionado las cuentas de la teleco, algo de lo que podría no escapar a finales de año de mantenerse la actual inestabilidad en Brasil.

Por regiones, España repite idénticamente los ingresos que doce meses atrás, un crecimiento plano tanto en términos orgánicos como reportados, con ventas de 9.209 millones de euros hasta septiembre y 3.114 millones en el tercer trimestre. Este último dato arroja un incremento del 0,4%, por segundo trimestre consecutivo en la subsidiaria. Por el contrario, el oibda de la filial española se reduce el 5,4%, hasta los 3.535 millones, al tiempo que el margen disminuye en 2,2 puntos porcentuales, en gran parte por la presión competitiva del mercado, así como por "los mayores costes de la energía y los menores costes de contenidos del tercer trimestre de 2020", además de la "erosión del valor derivada de la pandemia". Las menores inversiones en el despliegue de redes fijas en suelo español, debido al esfuerzo realizado en años anteriores, se compensa con el esfuerzo en la adquisición de nuevas frecuencias para servicios de 5G, con inversiones de 310 millones en las frecuencias de 700 MHz y otros 42 millones en la banda de 3,5 GHz.

Los mayores costes de la energía, la presión competitiva y la erosión de la pandemia reducen la rentabilidad operativa del negocio en la filial española

Durante el tercer trimestre el comportamiento de Telefónica ha sido sólido. Se ha mantenido el ritmo de crecimiento interanual de ingresos y oibda por segundo trimestre consecutivo, con aceleración en el crecimiento de los ingresos por servicio y de B2B, mientras que la deuda financiera se ha reducido en 1,2 mil millones más hasta 25,0 mil millones, lo que supone una reducción interanual del 31,8%.

Valoración de las cuentas

En el comentario de los resultados, Álvarez-Pallete apunta que su grupo "sigue priorizando la inversión en crecimiento y rentabilidad a largo plazo, asignando en torno al 45% del total a redes de nueva generación y manteniendo el CapEx sobre ventas en el 13,2% a septiembre, dentro del objetivo anual". En su opinión, esta inversión resulta "fundamental para diferenciar la calidad de nuestra infraestructura y la experiencia del cliente, y contribuye a los buenos resultados operativos del trimestre, con un crecimiento interanual del 3% en los accesos totales, impulsados por un sólido crecimiento de UBB, fibra, y contrato móvil".

En su análisis por operaciones, el presidente de Telefónica señala el avance en el resto de prioridades estratégicas durante el trimestre, "impulsando el desarrollo de vehículos de fibra a través de Telefónica Infra; expandiendo nuestros acuerdos tecnológicas y presentando un crecimiento muy sólido de los ingresos en Telefónica Tech hasta el 24,9% interanual; aumentando la digitalización en todo el Grupo hasta el 79% de todos los procesos; y optimizando aún más la exposición a Telefónica Hispam operativa y financieramente completando la venta de Costa Rica y anunciando la de El Salvador". Con vistas al futuro, Álvarez-Pallete explica que estos resultados, "junto con los avances operativos, los nuevos proyectos y las inversiones reflejan un nuevo paso significativo hacia la recuperación económica y social de los mercados en los que operamos mientras el mundo sigue saliendo de los peores efectos de la pandemia".

Crece el 2% en clientes globales

Los accesos de Telefónica se sitúan en 341,9 millones de líneas, el 2% más que hace un año, con un incremento del 23,4% de la fibra óptica hasta el hogar (que ya suman 11,7 millones de abonados) y un 3,8% más de accesos móviles, hasta los 274,2 millones de clientes. Por el contrario, los suscriptores de la televisión de pago han descendido interanualmente el 4,4%, con 11,1 millones de hogares. A su vez, los accesos mayoristas aumentaron el 3,4% gracias al tirón del móvil, con 20,1 millones de conexiones celulares.

El grupo confirma las previsiones de ingresos y oibda para el resto del año y mejora las previsiones del consenso de los analistas

En las cuentas del grupo también destaca el favorable rendimiento comercial de la filial brasileña, cuyos ingresos y oibda representan el 16% y el 22% del grupo, respectivamente. Este mercado ha registrado el mayor crecimiento de los ingresos del servicio en los últimos seis años en el tercer trimestre de 2021, una vez que el negocio ha revertido la tendencia de los ingresos fijos, con un repunte del 0,4%, y una mayor aceleración del móvil, que aumenta su facturación el 5,7%, gracias a "la calidad de su red y la mejora continua de los servicios", según explica la compañía. Entre otros argumentos de celebración en la filial, Vivo ha sido clasificada, por séptimo año consecutivo, como una de las diez mejores empresas brasileñas que cotizan en el ranking Best Emerging Market Performers de la agencia de calificación ambiental Vigeo Eiris.