Falta menos de un mes para que finalice el año fiscal y las aseguradoras pisan el acelerador para lograr incrementar el volumen de aportaciones que podrán ser deducibles en la declaración de la Renta del próximo año 2020. De hecho, esto es así hasta aportaciones que sumen 8.000 euros durante el año -a partir de esa cantidad sí que computan en la declaración- lo que revierte, según cálculos de los técnicos de Hacienda, en un ahorro en impuesto, concretamente a través del IRPF, que alcanza de media los 2.000 euros anuales.

Sin embargo, este sistema de ahorro y deducciones tal y como lo conocemos corre el peligro de desaparecer en los próximos años habida cuenta del resultado de la elecciones generales y la posibilidad de que una coalición de izquierda -con el concurso de Unidas Podemos- pueda revisar esta reglamentación de incentivos fiscales a las aportaciones a instrumentos de previsión social complementaria por considerarlos ineficaces -el sindicato Gestha calcula que estas exenciones cuestan 2.000 millones de euros al Estado cada año como merma de la recaudación tributaria-. Sin embargo, fuentes del sector, como la patronal de las aseguradoras Unespa, reclaman que el camino a recorrer en los próximos meses completamente el contrario, dirigiéndose a una ampliación de estos incentivos para el ahorro individua.

¿Cómo tributan los planes?

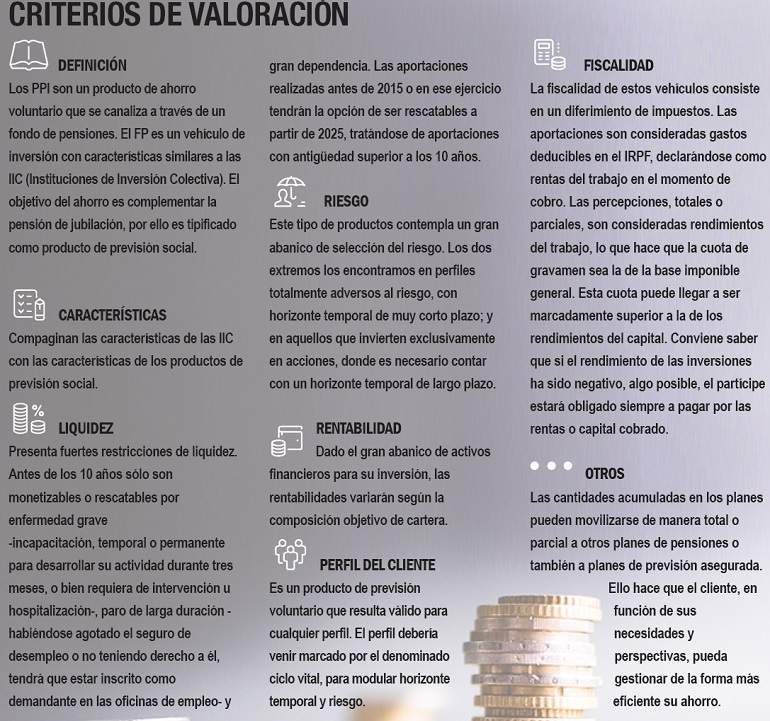

Los Planes de Pensiones Individuales (PPI) son productos de ahorro voluntario que canalizan sus inversiones a través de los Fondos de Pensiones (FP). El ahorro es totalmente flexible y a discrecionalidad del partícipe, que podrá capitalizar su PPI de acuerdo a sus necesidades y posibilidades financieras.

El beneficiario puede realizar aportaciones propias, donde todas las cantidades invertidas durante el ejercicio son deducibles de la base imponible general con el límite de 8.000 euros o el 30 por ciento de los rendimientos totales durante el año. Además, un cónyuge puede realizar aportaciones a favor del otro, cuando este último no trabaje o sus rentas del trabajo sean inferiores a 8.000 euros, por un importe inferior a 2.500 euros, siendo gasto desgravable para el que hace el desembolso. Aquí reside la parte positiva del tratamiento fiscal.

En la modalidad de aportaciones a discapacitados, cuando se aporta dinero a una persona con minusvalías, las cantidades son deducibles en la declaración de la renta de quien hace la aportación. El límite es un máximo de 10.000 euros sin tope relativo. La persona debe presentar una minusvalía psíquica igual o superior al 33 por ciento; en el caso de la física el nivel de discapacidad asciende al 65 por ciento, que rige también para personas declaradas judicialmente como incapacitadas independientemente de su grado. El discapacitado podrá aportar, por cuenta propia o ajena, la cantidad total de 24.250 euros.

En cuanto al cobro de prestaciones, las cantidades cobradas de un plan de previsión asegurado son consideradas en todos los casos rendimientos del trabajo, ya sean por el propio ahorrador o por sus sucesores. Al ser tomadas por Hacienda en su totalidad -aportaciones y rendimientos financieros o actuariales- ingresos del trabajo, su fiscalidad, en el cobro, es penalizada por su tratamiento. Pensemos que los gravámenes de la cuota general, donde se integran los rendimientos del trabajo es más alta y en el caso de rentas altas marcadamente penalizadora. La aludida penalización es más acusada si tenemos en cuenta que en caso de tener pérdidas, algo no descartable, el beneficiario pagará por lo cobrado, sin que pueda desgravarse las pérdidas en ninguna de las bases que actualmente contempla la regulación del IRPF, base imponible general y la del ahorro.

Ahorro para herederos

En cuanto al comportamiento en el impuesto de Sucesiones para aquellas personas que por derechos sucesorios hereden capitales procedentes de estos productos de ahorro financiera conviene destacar que las mismas no están sujetas a este impuesto. Los beneficiarios podrán cobrar en el momento de recibir la herencia o bien diferir su cobro, comenzando a pagar por IRPF en el momento de su cobro. Es decir, la naturaleza del producto a la hora de la liquidación no cambia y estará sujeto al gravamen similar al soportado si el titular del plan hubiera rescatado los fondos.

No obstante, es importante destacar que las características aquí expuestas son para todo ciudadano español que no tribute en el País Vasco ni en Navarra, donde se aplican las normas forales en términos de tributación.