La fiebre alcista inspirada por los foreros de Reddit parece dispuesta a no quedarse en mera anécdota. Esta sacudida a los mercados inflando determinados valores y poniendo contra las cuerdas a poderosos bajistas amenaza con crear un efecto contagio en el resto del mercado que augure días negros para Wall Street.

Así lo advierte el banco de inversión Goldman Sachs en una reciente nota para sus clientes en la que se analiza el tremebundo 'short squeeze' que se está viviendo en el parqué estadounidense y avisa de que, aunque es un fenómeno relativamente incipiente, puede crear a la larga más confusión y llevar a un escenario dañino.

"La semana pasada se demostró que el exceso insostenible en una pequeña parte del mercado tiene el potencial de propiciar un efecto dominó y crear una confusión más amplia", resume en la nota David Kostin. El analista de Goldman explica que, pese a que este frenesí alcista se ha producido en porciones pequeñas de la capitalización total del mercado de valores de EEUU, sus efectos secundarios pueden ser peligrosos.

"Las grandes contracciones bajistas de estas jornadas llevaron a los inversores a comprar estas acciones para cubrir sus posiciones y por otro lado a reducir otras posiciones largas, lo que condujo a su vez a otros tenedores de posiciones comunes a recortar sus exposiciones ", refiere Kostin explicando este efecto dominó.

Un ejemplo de ello se ha visto en la caída del 4% experimentada la semana pasada por el conjunto de valores aglutinados en la lista VIP Hedge Fund de Goldman, el índice que mide las mejores acciones en las que están posicionados en largo los fondos de cobertura más destacados. "En los últimos años, la alta aglomeración, la baja rotación y la alta concentración han sido patrones constantes, lo que ha aumentado el riesgo de que la liquidación de un fondo pueda crecer como una bola de nieve en el mercado", añade la nota del banco.

Ironiza en cierto modo Kostin cuando afirma que la pasada "fue una semana tranquila en el mercado de valores siempre que uno fuera un administrador de fondos de inversión o de ETF", ya que presentaron entradas netas de 2.000 millones de dólares (10.000 millones en lo que va de año). De hecho, aunque el típico fondo de inversión de gran capitalización cayó un 2% esta semana, ha generado un rendimiento del 1,3% en lo transcurrido de 2021 frente la caída acumulada del 1,1% en el S&P 500. "Sin embargo, la experiencia fue muy distinta si uno administraba un fondo de cobertura. El típico fondo con posiciones largas y cortas de acciones norteamericanas obtuvo una rentabilidad del -7% esta semana y ha obtenido una rentabilidad del -6% en enero", apostilla el analista de Goldman.

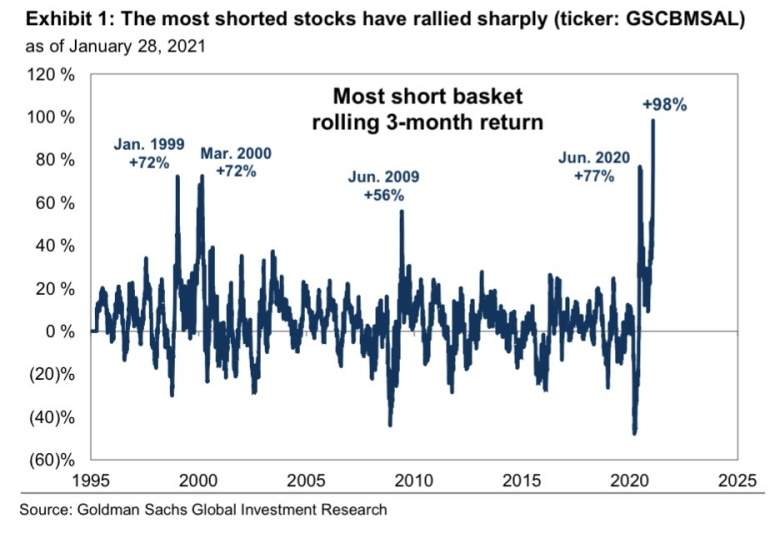

El banco contextualiza explicando que "los últimos 25 años han sido testigos de una serie de fuertes contracciones bajistas en el mercado de valores de EEUU, pero ninguna tan extrema como la experimentada recientemente". Una situación que resume en el escalofriante dato de que, en los últimos tres meses, una canasta que contiene las 50 acciones de Russell 3000 con capitalizaciones de mercado superiores a 1.000 millones de dólares y las mayores posiciones bajistas en contra se ha recuperado hasta un 98%. Un récord que supera el rendimiento del 77% de las acciones altamente cercadas por las posiciones cortas durante el segundo trimestre de 2020, un repunte del 56% a mediados de 2009 y dos repuntes distintos del 72% durante la burbuja tecnológica en 1999 y 2000.

Prosiguiendo con la 'sangría' en los datos, según Goldman Sachs, la pasada semana supuso la mayor reducción de ingresos brutos de fondos de cobertura activos desde febrero de 2009. Estos fondos vendieron posiciones largas y cubrieron cortas en todos los sectores. No obstante, a pesar de este desapalancamiento activo, "las exposiciones netas y brutas de los fondos de cobertura sobre una base de valor de mercado permanecen cercanas a los niveles más altos registrados, lo que indica un riesgo continuo de ventas impulsadas por este posicionamiento", advierte el informe.

Por su parte, JP Morgan, en otra nota, denota menos dramatismo y apunta que "la preocupación más cercana es un mayor desapalancamiento, aunque en el contexto de una economía global que pronto llegará a un auge, las reducciones del mercado de este proceso técnico representan oportunidades de compra".