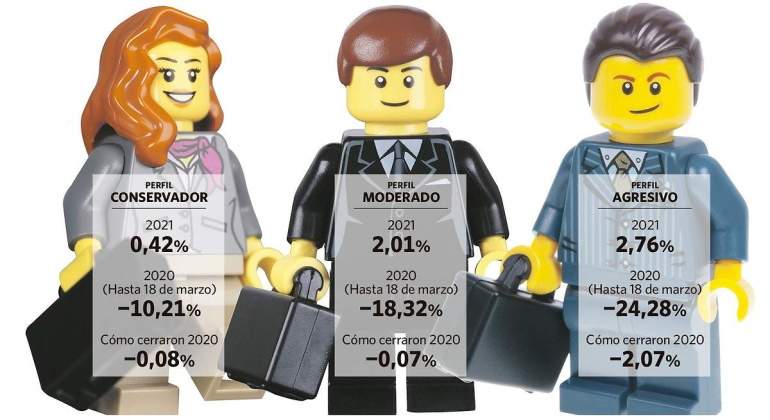

Hace un año, en plena expansión de la pandemia, las pérdidas que sufrían los distintos perfiles de inversor daban vértigo. La dureza con la que golpeaba el Covid en todo el mundo desató ventas indiscriminadas en todos los activos, que llevaron a los inversores más conservadores -reacios a asumir riesgo- a perder un 10% en solo dos meses y medio (es lo que cedieron los fondos mixtos cautos entre enero y mediados de marzo, según datos de Morningstar). Si la renta fija no actuó como refugio, la situación en la bolsa fue aún más dramática, de modo que las carteras más agresivas se dejaron un 24% en aquel periodo. Quien tuvo aguante para mantenerse invertido, o no se vio obligado a vender, hoy, un año después, ya borra las pérdidas.

Aquel agujero que dejó marzo en los bolsillos de muchos parecía que iba a ser el más grande en años. Pero la acción de los bancos centrales, que una vez más volvieron a sacar la artillería pesada para calmar al mercado, y también los estímulos fiscales de los Gobiernos hicieron que, poco a poco, las ventas de bonos y de las bolsas se fueran suavizando. Aunque la noticia más esperada por todos no llegó hasta el 9 de noviembre, que fue cuando Pfizer dio esperanzas al mundo al anunciar que su vacuna tenía una eficacia superior al 90%. Fue el punto de inflexión al que el mercado -y el mundo entero- se agarró para empezar a pensar en la reconstrucción y lo que determinó que las abultadas pérdidas de marzo se redujeran de forma notable en la recta final del año.

De este modo, una cartera agresiva, que llegó a apuntarse minusvalías latentes del 24% a mediados de marzo, consiguió terminar 2020 con una caída de solo el 2,76%, frente al 10% que, de media, perdieron en la crisis de 2008, con la caída de Lehman Brothers. Y lo mismo ocurrió con los perfiles más conservadores, que minimizaron los números rojos hasta el 0,08%. En el caso de los moderados, que invierten entre un 35% y un 65% en renta variable, al final despidieron el pasado año prácticamente en tablas, con una leve pérdida del 0,07% frente al 18,3% que llegaron a caer sus carteras en el momento más tenso de mercado.

Temor a la inflación

Quien resistiera entonces ha podido recuperarse del golpe. Este año, y a pesar del cambio de rumbo que ha tomado la renta fija, a medida que crecen las expectativas de inflación como consecuencia del plan de estímulo impulsado por Joe Biden y el avance de la campaña de la vacunación que hace confiar en una recuperación de la demanda, todos los perfiles de inversor aguantan en positivo.

Precisamente ese nuevo de escenario de más inflación que hace temer a los inversores con subidas de tipos antes de lo previsto es lo que explica que las carteras construidas en su mayoría con bonos sean las más rezagadas de todas. A pesar de la caída vista en el precio de muchos tipos de renta fija, los fondos mixtos más cautos aguantan en positivo, con una rentabilidad del 0,47%, gracias, en parte, a su gestión activa, es decir, gracias a que sus gestores compran bonos y venden antes de su vencimiento, en lugar de esperar a cobrar el cupón.

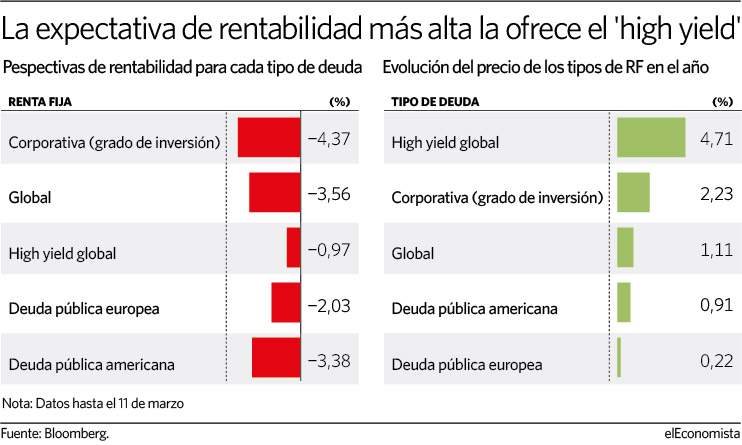

En lo que va de año, por ejemplo, la deuda corporativa con grado de inversión se deja más de un 4%, según los índices de Bloomberg y Barclays; mientras que la deuda pública americana cede un 3,38% -el interés del bono americano a 10 años de ha incrementado casi 70 puntos en lo que va de año, hasta tocar el 1,61% y la europea se deja otro 2,03%. Desde el año pasado, además, los expertos alertan de que el riesgo que asume un inversor con este activo es asimétrico, ya que las posibilidades de perder dinero superan la rentabilidad que se puede arañar con este activo. Para una cesta de bonos global, el rendimiento esperado ronda el 1%, según estos mismos índices.

En el caso de las carteras que invierten un porcentaje más elevado en bolsa, sus resultados en lo que va de año son más abultados. Las carteras agresivas, con casi todos sus activos en renta variable, obtienen un 2,76%, y las moderadas, un 2%. Sus expectativas de rentabilidad también son mayores. La rentabilidad a la que aspirar es del 4,85%. Partiendo de la idea de que si alguien invierte 100 euros en el Stoxx 600 tardaría 18,8 años en recuperar su dinero (es decir, en generar otros 100), puede deducirse que el índice ofrece una rentabilidad anual del 5,32% (que no es otra cosa que el resultado de dividir esos 100 euros entre 18,8 años). Si se aplica la misma fórmula al S&P 500, la expectativa de rentabilidad anual para la bolsa americana está en 4,38%. Y la media de las dos arroja ese 4,85%.