En los últimos años el sector inmobiliario ha presenciado la llegada de grandes fondos que han impulsado la renovación del sector promotor y han lanzado al mercado grandes firmas con ambiciosos planes de entregas de miles de viviendas al año, en algunos casos con previsiones de acercarse o incluso superar a las cifras registradas durante la época del boom del ladrillo.

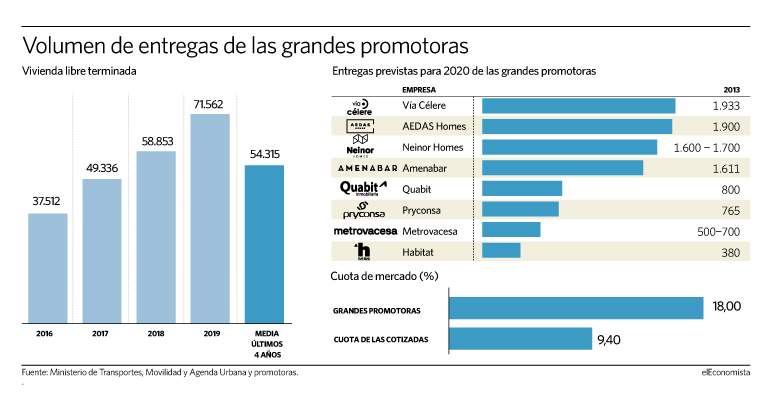

Sin embargo, aunque el tamaño de estas compañías las sitúa como gigantes en nuestro país, lo cierto es que las ocho grandes firmas promotoras de España apenas suman una cuota del 18% del mercado (basándonos en la media de viviendas terminadas en los últimos cuatro años y en el número de entregas previstas de las compañías en 2020). Si centramos la lupa en las mayores cotizadas el dato desciende hasta el 9,4%.

Esta cifra nos sitúa muy lejos de otros países como Reino Unido o Francia, donde las tres o cuatro grandes empresas del sector se reparten casi la mitad del pastel, lo que contrasta con la atomización que caracteriza al mercado residencial en España.

La experiencia de nuestros vecinos nos muestra el recorrido que puede tener el negocio de la promoción en nuestro país y de hecho, la compra de Quabit por parte de Neinor ha revolucionado el sector y ha revivido el fantasma de las grandes operaciones corporativas que tanto se esperan dentro del mundo del ladrillo. Sin embargo, parece poco probable que la operación que ha logrado sellar la firma capitaneada por Borja García-Egotxeaga y Jordi Argemí se replique con facilidad este ejercicio.

Ganas no faltan entre los grandes fondos y entidades financieras que forman parte del accionariado de las firmas cotizadas y también de las que todavía no han logrado dar el salto al parqué. Pero en este caso la intención no es lo único que cuenta, ya que en este baile entra en juego un factor decisivo: el gran descuento al que cotizan los inmuebles de estas compañías, que se sitúa en una media del 40% y en algunos casos supera el 60%.

Las operaciones de Build to Rent (construir para alquilar) se han sellado a cuentagotas

Este detalle está logrando encallar la mayoría de las negociaciones y conversaciones que se han iniciado a lo largo de los últimos dos años entre los principales actores del mundo promotor, ya que los fondos no están dispuestos a salir a ese precio, aunque cada vez más el reloj les apremia, ya que en algunos casos el ciclo natural de inversión de estos vehículos está llegando a su fin.

A la presión por cerrar el ciclo se suma la elevada demanda de suelo para levantar producto para alquiler. Esto podría dar un empujón a medianas o pequeñas operaciones corporativas en el sector como vía para que alguno de los grandes inversores que buscan crear su propia plataforma de vivienda en renta en España logren tener acceso a una gran cartera de terrenos, según explican los expertos. Si bien, hasta ahora, las operaciones que han llevado a cabo los interesados en alquiler han sido activo a activo, estudiando muy bien cada suelo y las futuras expectativas de demanda y renta de la zona.

En los últimos dos años se podría decir que las operaciones de Build to Rent (construir para alquilar) se han sellado a cuentagotas si tenemos en cuenta el elevado apetito que este tipo de producto ha despertado y el enorme volumen de capital que está esperando todavía en la puerta para poder entrar a este mercado en nuestro país.

El precio del suelo y el margen de las operaciones ha sido un factor disuasorio hasta ahora y la llegada del Covid generó una falsa expectativa de que el precio de los terrenos podría derrumbarse. Nada más lejos de la realidad, ya que los solares situados en las ubicaciones más demandadas siguen siendo escasos y los propietarios todavía no están por la labor de empezar el periodo de rebajas, por lo que la presión por hacerse con los pocos suelos disponibles ha regresado con fuerza al mercado.

A pesar de que en la mayoría de los casos resulta complicado para los dueños del suelo y los inversores llegar a un entendimiento, el pasado año la inversión en alquiler se disparó y de hecho, en 2020 el residencial se posicionó como uno de los sectores más potentes y resilientes, captando una inversión de 2.600 millones de euros (cifra en la que también se incluyen las residencias de estudiantes).

El sector inmobiliario en general sigue generando un altísimo apetito

Una gran parte del capital se la llevó el producto en alquiler, tanto terminado como de obra nueva, captando 1.700 millones. Si bien, ante la falta de producto terminado el gran triunfador del año fue el producto Build to Rent, que acaparó 1.400 millones de inversión, una cifra que se espera que se repita en 2021.

Pero los inversores no solo pierden los vientos por el residencial, ya que el sector inmobiliario en general sigue generando un altísimo apetito, lo que se podría traducir este ejercicio en operaciones por volumen de entre 10.500 y 12.000 millones de euros, según las estimaciones de CBRE, que espera que la actividad se recupere y vuelva a la normalidad a partir de la segunda mitad del año. Esto supondría un incremento de hasta el 25% respecto al volumen de inversión registrado en 2020 (cuando se alcanzaron los 9.477 millones de euros) y la aproximación a los niveles de 2019. El dato podría ser aún mayor si finalmente se producen operaciones corporativas.