El Banco Central Europeo (BCE) ha recurrido con frecuencia en los últimos años a las operaciones de financiación a largo plazo (TLTRO), una suerte de chutes de liquidez a buen precio (bajos tipos de interés para la banca o incluso con remuneración) que los bancos se encargan de canalizar hacia la economía a través del crédito a empresas y familias, lo que a su vez impulsa la demanda y la inflación. El propio BCE ha reconocido su predilección por esta herramienta que tan bien funcionó en 2014 y 2016, cuando la deflación sobrevolaba por la Eurozona y parecía complicado lograr un crecimiento del PIB por encima del 1%. Sin embargo, la tercera ronda de estas inyecciones (que dio comienzo en septiembre del año pasado) podría no tener el efecto esperado. Sin demanda del crédito por parte de familias y empresas, el incentivo de la banca para acudir a estas subastas podría verse mermado, ya que para obtener el 100% de los beneficios de las TLTRO III es clave incrementar este tipo de crédito a la economía real.

Santiago Carbó: "En la primera subasta los bancos aún preferían esperar a que el BCE definiera el nuevo sistema por tramos de la facilidad de depósito"

Las dos primeras subastas de estas inyecciones de liquidez han sido probablemente una decepción para el BCE. Por un lado, la demanda ha sido mucho más baja de lo que se esperaba. Por otro, los bancos han usado las 'ventanas' para devolver de forma anticipada mucho más dinero (perteneciente a las TLTRO II) del que han demandado en las nuevas subastas, lo que ha drenado una parte de la liquidez generada a través de las TLTRO en el Eurosistema. Por ahora, parece que algo está fallando en el plan del BCE. Santiago Carbó, Catedrático de Economía de CUNEF y Director de Estudios Financieros de Funcas, reconoce en declaraciones a elEconomista que "las últimas dos operaciones de TLTRO han tenido una demanda más escasa de lo que se esperaba".

Este inapetencia de la banca por la liquidez barata (no solo barata, la banca puede ganar hasta un 0,5% pidiendo dinero al BCE) puede tener varias explicaciones. Carbó apunta que en la primera subasta (septiembre de 2019) "los bancos aún preferían esperar a que el BCE definiera el nuevo sistema por tramos de la facilidad de depósito (que despenalizaría parte de sus tenencias de liquidez) antes de demandar más fondos a largo plazo". La demanda fue de 3.396 millones de euros y la banca devolvió en la ventana de ese mes casi 32.000 millones.

Sin embargo, en la subasta de diciembre la demanda, que fue de 97.000 millones de euros, volvió a estar por debajo de lo esperado, incluso fue inferior a la liquidez que la banca devolvió (146.800 de euros) de forma anticipada en la 'ventana' al BCE pertenecientes a las TLTRO II. La financiación a largo plazo ha perdido peso en el balance del banco central en los últimos meses, probablemente todo lo contrario a lo que hubiera deseado la institución. La liquidez por TLTROs ha caído hasta los 664.000 millones de euros, frente a los 760.000 millones de euros que alcanzó en 2017.

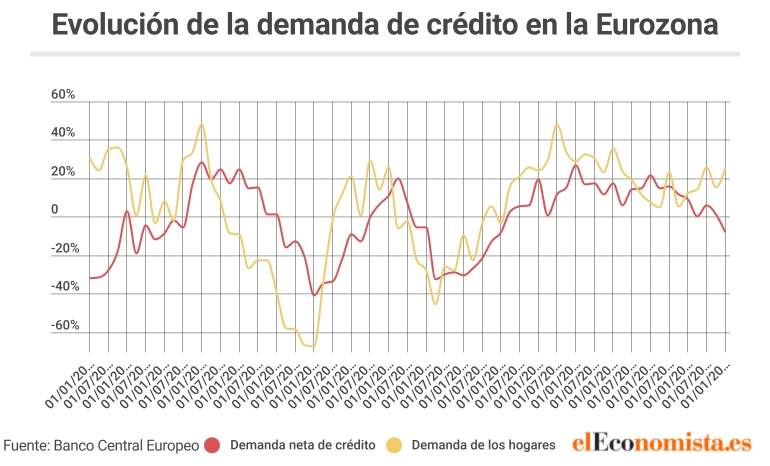

Carbó apunta que varios factores pueden explicarlo. "Por un lado, la baja demanda de crédito ante el aumento de la incertidumbre". Los últimos datos publicados sobre demanda de crédito muestran una tendencia preocupante, sobre todo por parte de las empresas. La última encuesta publicada por el BCE señalaba que las solicitudes de fondos habrían descendido en los créditos a sociedades, lo que sucede por primera vez desde 2013. Las anteriores rondas (TLTRO I y TLTRO II) se produjeron entre 2014 y 2017, unos años en los que la demanda neta de crédito crecía con fuerza tanto por parte de las empresas como por parte de los hogares. Esto incentivó a la banca a acudir en masa a estas subastas de liquidez para incrementar los préstamos a la economía real y beneficiarse de las favorables condiciones de las TLTRO, que ofrecía una remuneración de hasta el 0,4% a los bancos que mejor se 'portasen'.

En esta ocasión la banca se enfrenta a un problema, la falta de ganas de empresas y consumidores para pedir financiación. La incertidumbre económica está retrasando las decisiones de inversión de las empresas, mientras que los consumidores se lo piensan dos veces antes de pedir un crédito y endeudarse, todo ello pese a unos tipos de interés en mínimos históricos. Otro motivo puede ser el agotamiento de la demanda 'embalsada' durante la crisis, que con la recuperación ayudó al crecimiento del crédito y la economía entre 2014 y 2017. Esta 'demanda embalsada' son las decisiones de compra e inversión que se aplazaron durante el periodo recesivo y que se ejecutaron cuando la economía mejoró, apoyadas también en una mayor demanda de crédito.

En países como España (sus bancos son de los principales demandantes de fondos en las TLTRO), la demanda de crédito se habría reducido en todas las modalidades (tanto a empresas como a hogares, ya sea para vivienda o consumo). Además, la encuesta publicada por el Banco de España destacaba que "de cumplirse las previsiones (de las entidades), las peticiones de fondos seguirán disminuyendo algo en el segmento de sociedades y se mantendrán sin variaciones en los hogares".

Poco sentido tendría que la banca demandase grandes cantidades de liquidez en las subastas de las TLTRO III si la capacidad de dar préstamos va a estar limitada por la demanda. Por mucho que los bancos mejoren las condiciones, 'no se pude poner una pistola en la cabeza de nadie para que pida un crédito'. Parece que un empeoramiento de las perspectivas y una menor confianza de los consumidores está creando cierta aversión al endeudamiento de empresas y hogares. Si la banca acude en masa a por esa liquidez y al final no puede incrementar el crédito a familias y empresas, las alternativas pasan por dejar esos fondos en la facilidad de depósito o en el exceso de reservas del BCE, con una penalización del -0,5% (salvo el tramo exento) o invertirlos en activos con escasa o negativa rentabilidad.

Además de lo anterior, Carbó arguye que "los bancos aprovecharon varias buenas ventanas de deuda para financiarse en el mercado de bonos durante los últimos meses de 2019. También el hecho de que el BCE sigue reinvirtiendo los vencimientos del programa de compra de deuda y esa financiación sí que sigue creciendo para los bancos. Además, el mes de diciembre, cuando fue la última subasta, es un mes algo especial desde el punto de vista contable porque se cierran balances y tal vez los bancos quieran hacer algún smoothing de liquidez, trasladando peticiones a 2020".

No obstante, aunque las dos primeras subastas de las TLTRO III hayan decepcionado, aún queda tiempo para que se produzca un giro. Quedan cinco subastas más hasta la última que tendrá lugar en 2021. Además, algunos indicadores adelantados están arrojando datos esperanzadores para la 'agostada' economía de la zona euro. Aunque el crecimiento no vuelva a niveles de 2017, se espera que al menos no sea tan raquítico como el de los últimos trimestres, lo que podrían mejorar la confianza de consumidores y empresas reactivando algo la demanda de crédito.