La creación de la inmobiliaria de Banco Popular genera mucho más interés por el lado de su emisión de deuda que por el de su salida a bolsa, prevista para el primer trimestre del próximo año, básicamente porque al tratarse de un spin off se segregaría del activo (con un valor de mercado entre 500 millones y 700 millones de euros). La clave es si el proyecto llegará a financiarse. Así es la cartera inmobiliaria de Popular: más exposición al ladrillo y de menos calidad que la media del sector

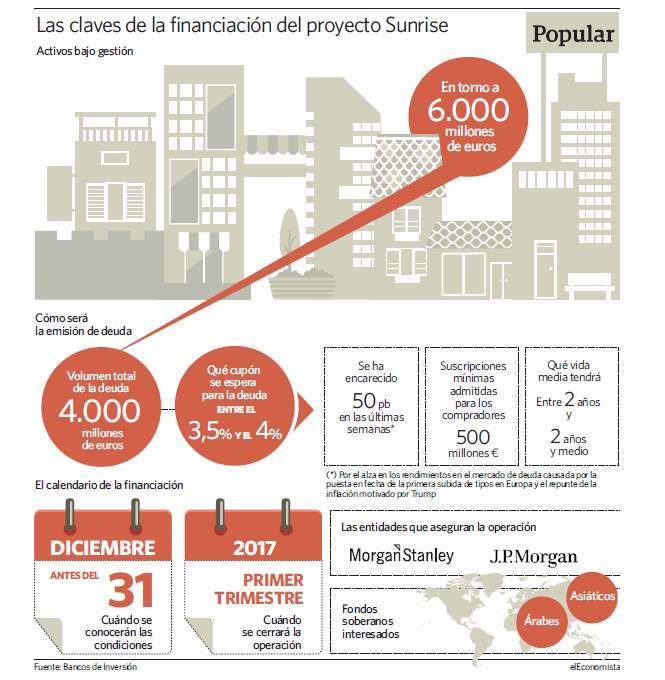

El inversor que acuda a la emisión de bonos o crédito de Sunrise -nombre que recibe este proyecto- percibirá un cupón del 3,5%, que, según fuentes financieras y a falta de cerrar la operación, podría llegar a acercarse más al 4% que al 3% del que se hablaba inicialmente. Se trata, en todo caso, de deuda con vencimiento a cinco años, pero para la que estas mismas fuentes estiman una vida media de entre dos y dos años y medio, conforme se vayan liquidando los activos inmobiliarios. Básicamente, con la venta de viviendas, locales u oficinas generan liquidez para cancelar antes de tiempo la deuda.

Ahora bien, las condiciones de refinanciación que podría haber aceptado la inmobiliaria pasan porque éstas se hayan encarecido en 50 puntos básicos frente a la idea inicial que se manejaba en el mercado, y que habrían exigido los grandes fondos y bancos de inversión para respaldar el proyecto ante la expectativa de subidas de tipos en Europa en 2018 y el repunte de la inflación. El objetivo de la inmobiliaria es tener cerrada la operación antes del 31 de diciembre.

Financiación garantizada

Fuentes del sector aseguran que hay interés por parte de grandes fondos soberanos de países asiáticos y árabes en formar parte de Sunrise. En principio, los inversores internacionales estarían interesados en tener una exposición directa al ladrillo nacional, a través de esta operación.

No obstante, la emisión de bonos de la futura compañía no ha despertado el mismo interés dentro de Europa, donde el reconocido fondo de pensiones de Noruega ha declinado formar parte de la misma. Según ha podido saber elEconomista, los bonos inmobiliarios con los que financiará la operación serán colocados solamente entre tres o cuatro firmas de inversión, con suscripciones que, como mínimo, serán de 500 millones, para un total de deuda que rozará los 4.000 millones de euros.

De ellos, 300 millones de euros serán los que aporte Aliseda, que actualmente gestiona el ladrillo del Popular -y de la que tiene el 49%-, y el resto provendrá de la deuda asociada a los activos de la futura compañía (que son, básicamente, préstamos hipotecarios).

De momento, el proyecto Sunrise ya cuenta con el respaldo de dos de los mayores bancos de inversión americanos, como son JP Morgan y Morgan Stanley, y sólo ellos ya garantizarían que salga adelante la operación gracias a importantes suscripciones.

Popular lleva casi un año preparando la desconsolidación de su balance de un nuevo vehículo inmobiliario, bajo el nombre de proyecto Sunrise. Más allá de la gran pata que sostiene esta operación, como es la emisión de deuda, el otro pilar que no se debe obviar es su salida a bolsa.

La firma mantiene su hoja de ruta, pese al escepticismo de los bancos de inversión, para pisar por primera vez el parqué durante el primer trimestre del año, con una capitalización aún por determinar, pero que se encontrará en una horquilla comprendida entre los 500 millones y los 700 millones de euros, en cuanto a la valoración más optimista. Los títulos de la nueva compañía se asignarán a los accionistas actuales de Banco Popular de manera proporcional a su participación en el banco. En el momento en el que empiece a cotizar serán ellos los que podrán optar por hacer líquidas estas acciones (vender) o mantenerse en la operación.

De los 34.000 millones de euros en ladrillo que tiene la entidad en balance, 6.000 millones brutos irán a parar a la inmobiliaria, con un valor neto de 4.000 millones, una vez deducidos los préstamos que ha concedido el banco en concepto de hipotecas. ¿Son los mejores activos posibles? Probablemente no, según recalcan fuentes financieras, que recuerdan que ningún banco conserva en cartera inmuebles de primera calidad.

A partir de ahí, el portafolio estaría compuesto, principalmente, por inmuebles residenciales, que constituirían, de manera aproximada, un 65% de la misma. Se trataría de viviendas situadas en la periferia de las ciudades o apartamentos de playa, lejos de los activos denominados prime, que son los que se ubican en las zonas financieras más cotizadas de las grandes ciudades, con un valor hipotecario de alrededor de los 200.000 euros. Además, la inmobiliaria contará con oficinas, naves industriales y el 5% restante sería suelo.