LetterOne, el brazo inversor del magnate ruso Mikhail Fridman, propietario del 29,9% del capital de Dia, ha contratado al banco de inversión norteamericano PJT Partners para reflotar la compañía y recapitalizarla, previsiblemente a través de una ampliación de capital, al margen del posible lanzamiento de una OPA.

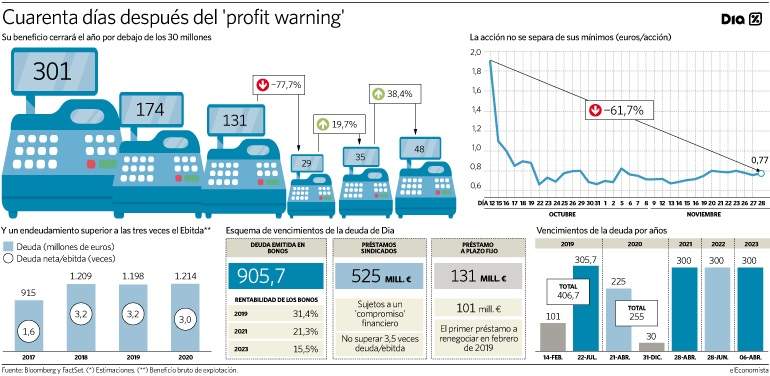

Según fuentes del mercado, el objetivo pasa por "analizar opciones estratégicas en el marco de un asesoramiento general" mes y medio después de que la compañía presentara el pasado 15 de octubre un profit warning, anulara el reparto de dividendo y pusiera en marcha una purga en la cúpula directiva que se ha saldado con la destitución, entre otros, del director financiero, Amando Sánchez Falcón. Desde entonces, la acción de la compañía se ha desplomado un 61,7%, hasta 0,77 euros.

PJT Partners está liderado en España por Borja Arteaga, uno de los hombres más conocidos en el sector, ya que ha estado al frente de la división de asesoramiento de Blackstone y Rothschild en Madrid. En la actualidad, está coordinando otros conocidos procesos en el sector de la alimentación, como la venta de Siro y la refinanciación de Eroski, donde asesora a los bancos.

Además, participó en la venta de Panrico a Bimbo, en la reestructuración de Isolux y en la compra de Sarquavitae. Desde el pasado año, cuenta en sus filas con James Costos, exembajador de Estados Unidos en España, y ha asesorado ya a Oi, la operadora de telecomunicaciones brasileña participada también por LetterOne.

Aunque PJT asesora al mayor accionista de la cadena de supermercados, ésta ha fichado también de forma paralela a Rothschild y PwC para acometer la refinanciación, por un importe de unos 900 millones de euros.

A la espera de la aprobación definitiva del plan estratégico, el primer paso adoptado por el nuevo consejero delegado del grupo, Antonio Coto, será acometer un plan de cierres en España de todas aquellas tiendas que no sean rentables, vendiendo la firma de perfumerías Clarel, que suma 1.273 locales, y la cadena de almacenes para mayoristas Max Descuento, con un total de 35 tiendas en toda España.

Son medidas con las que en conjunto y, según las fuentes consultadas, podría desprenderse de hasta el 20% de toda su red, que se eleva actualmente a 7.390 locales entre España, Portugal, Brasil y Argentina. Coto pretende centrar su estrategia de crecimiento de este modo en los formatos La Plaza y las nuevas tiendas Dia & Go, con un horario de apertura más amplio que el resto.

Compra de deuda

A la espera de una refinanciación de la deuda, los hedge funds o fondos de inversión han empezado a acercarse al Banco Central Europeo (BCE) para comprar deuda de la compañía. El BCE reconoce, a fecha del 23 de noviembre, que en su cartera tiene los tres bonos emitidos por Dia, que podrían suponer hasta el 40% del total. La referencia que vence más pronto lo hará en julio de 2019, y ahora ofrece una rentabilidad media al vencimiento del 31,4%, según datos de Bloomberg. Por su parte, los títulos que vencen en 2021 ofrecen un 21,3% actualmente, y los que disponen de plazo hasta 2023 tienen una rentabilidad media del 15,5%.

En total, estas emisiones suponen 1.100 millones en deuda: 500 millones para los títulos que vencen en 2019, y 300 millones cada una para las dos siguientes referencias. El BCE no desglosa la cantidad concreta de deuda corporativa que tiene de cada compañía, pero sí publica que al cierre del pasado mes de octubre mantenía en su cartera 173.883 millones en bonos corporativos del banco central.

Dia ha ofrecido la presidencia de la compañía a Jaime García Legaz, exsecretario de Estado de Comercio y expresidente de Aena, y a Alfonso de Senillosa

Tener un 40% de la deuda total emitida por Dia supondría 440 millones, apenas un 0,25% de la cartera corporativa del BCE. Las normas de su programa de estímulos no permiten al organismo comprar deuda que no tenga el grado de inversión, como es el caso de Dia desde el pasado 18 de octubre, pero los estatutos no obligan al BCE a vender estos títulos si los tiene ya en cartera. En el pasado reciente se han producido dos casos similares, y el organismo ha actuado de forma distinta. La alemana K+S perdió el grado de inversión en octubre de 2017 y todavía hoy el BCE tiene títulos de la firma en su cartera, pero en el caso de la fabricante de muebles Steinhoff, se desprendió de sus bonos a principios de este año cuando la empresa entró en serios problemas por mantener irregularidades en su contabilidad.

Por otro lado, Dia ha ofrecido la presidencia de la compañía a Jaime García Legaz, exsecretario de Estado de Comercio y expresidente de Aena, y a Alfonso de Senillosa. Éste último fundó la cadena de servicios de reprografía y de tecnología Workcenter, que en 10 años pasaría a ser la mayor en Europa de su sector. Además, formó parte del Gobierno de Mariano Rajoy. Fue director adjunto del Gabinete de Presidencia con el exlíder del PP y director del Departamento de Seguridad Nacional.