Isolux Corsán negocia la venta de sus líneas de transmisión eléctrica en Perú e India. La compañía ya anunció en agosto de 2015 que se desprendería de sus redes en Brasil, por las que se ha interesado el fondo de infraestructuras canadiense Brookfield.

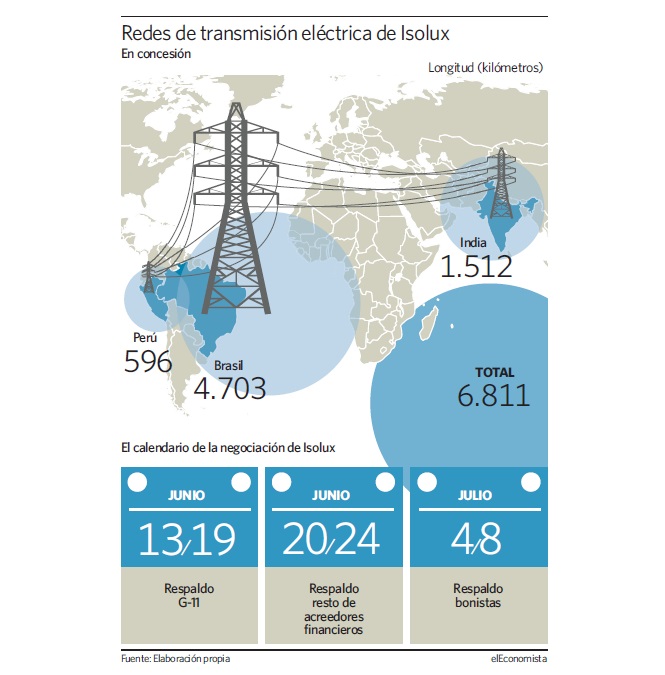

El grupo tiene 6.811 kilómetros en concesión en estos tres países. Con estas desinversiones, unidas a las de la filial fotovoltaica T-Solar y otros activos, el grupo tratará de conseguir los fondos necesarios para poder amortizar cerca de 800 millones de euros de su deuda, como adelantó elEconomista. Para cerrarlas, primero tendrá que sellar con los bancos ylos bonistas la refinanciación.

En el marco de esta reestructuración, los bancos, que están asesorados por KPMG, han impuesto un exigente programa de desinversiones que implicará que la nueva Isolux focalice su actividad en construcción (EPC). La compañía que dirige Antonio Portela puso a la venta en agosto de 2015 las líneas de transmisión de Brasil y T-Solar. Por ambas, estimó entonces obtener entre 600 y 700 millones.

Por las redes en el país carioca, que suman 4.703 kilómetros en concesión (3.032 kilómetros ya operativos), lleva meses negociando con Brookfield. No obstante, hay otras firmas que se han interesado por este activo en los últimos meses, como Ferrovial y la australiana Macquarie, de acuerdo con las fuentes consultadas.

Mientras, por T-Solar, el grupo de construcción tiene en la actualidad cuatro candidatos. Como avanzó este diario, Gas Natural Fenosa, los fondos de pensiones canadienses PSP Investment y OTPP, la firma estadounidense KKR y la alianza que han conformado Cerberus y Bruc Capital, la sociedad de inversión de Juan Béjar y Eugenio Galdón en la que participa George Soros, han llegado a la recta final de la operación.

El plan de la banca implica que Isolux debe vender activos por cerca de 800 millones, por lo que con T-Solar y las líneas de Brasil no es suficiente. De hecho, las cifras que se barajan en el sector por sendas operaciones están alejadas de la horquilla de 600-700 millones. Por ello, Isolux se ve obligada a desprenderse de sus redes en Perú e India.

En ambos casos, la constructora ya ha recibido propuestas y ha entablado conversaciones. No en vano, en India mantiene una negociación con una reconocida familia local, según señalan fuentes del mercado. En total, Isolux tiene en concesión 1.512 kilómetros de redes eléctricas en el país asiático.

Mientras, la constructora española firmó el pasado año un contrato para construir 596 kilómetros de líneas de transmisión en Perú. En la actualidad, este proyecto se encuentra en fase de desarrollo (búsqueda de financiación). La empresa también tiene negociaciones abiertas por esta concesión. En el sector surgen los nombres de potenciales interesados como Ferrovial o Red Eléctrica. El gestor eléctrico español reconoció hace unos meses que estudiaría comprar las líneas de transmisión de Abengoa en Chile y Perú.

En cualquier caso, todas las ventas están congeladas hasta que Isolux y sus acreedores firmen un acuerdo de reestructuración. El calendario que maneja hoy KPMG, el asesor financiero, es que el denominado G-11 bancario dé el visto bueno esta semana y el resto de acreedores lo haga antes del 24 de junio. Para los bonistas, que están representados por PJT Partners, el plazo se amplía hasta el 8 de julio. A partir de entonces, la constructora capitalizará hasta 1.014,7 millones de deuda, lo que provocará que los actuales accionistas se quedarán con el 5% del accionariado -susceptible de alcanzar el 10%-.