Metrovacesa regresará a la bolsa española seis años después de su marcha, como la tercera promotora inmobiliaria en pisar el parqué y como la primera tanto por activos como por capitalización, después de la salida este año de Neinor Homes y Aedas Homes, cuyo valor de mercado alcanza los 1.400 millones de euros.

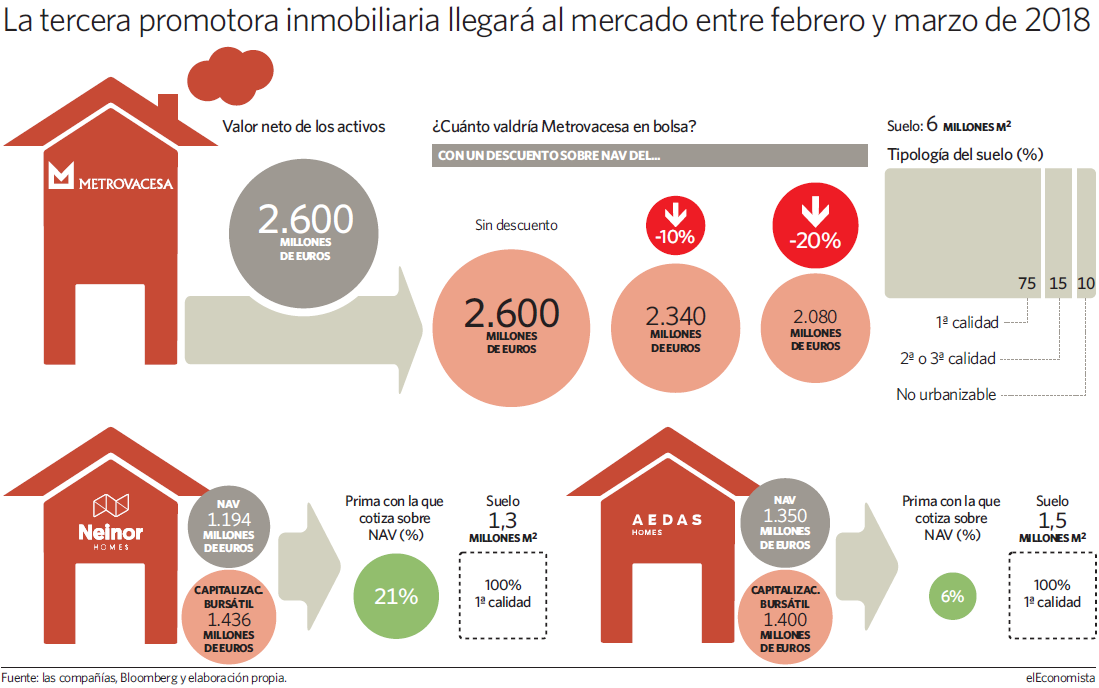

En el caso de Metrovacesa, según ha reconocido la propia compañía, el valor de sus activos supera los 2.600 millones de euros -tras la inyección de más de 1.000 millones que hicieron los bancos propietarios, Santander y BBVA, hace unos meses-.

Pero el problema para valorar a la compañía es que se conoce muy poco de la cartera con la que se presentará ante los inversores. De ahí que cierto ruido en el mercado apunte a que, para salir a bolsa, Metrovacesa debería ofrecer un importante descuento respecto a su NAV (valor neto de los activos) tanto por la composición de la cartera, como por el tamaño de la salida a bolsa, que será, presumiblemente, la más importante del próximo año y la más grande también de su sector, además de que los propios inversores extranjeros apretarán la valoración para hacer la OPV más atractiva. De ser así, la capitalización de mercado de Metrovacesa podría rondar los 2.300 millones si se le aplica un descuento del 10%, o hasta los 2.100 millones, si se rebaja en un 20% lo que vale su suelo (ver gráfico). Su colocación en mercado contrastará con la realizada por Neinor y Aedas que se hizo con una prima respecto al valor de sus portafolios de entre el 10 y el 20%.

La cartera de Metrovacesa está compuesta de suelo propiedad de los bancos que la controlan, Banco Santander, con un 70,31% -tras la adquisición de Popular, que tenía un 9,21% del capital de la inmobiliaria- y BBVA, actualmente poseedor de otro 29,64%. Es más, el año pasado, Merlin Properties adquirió la parte residencial de la antigua Metrovacesa -la más rentable-, mientras que en la compañía que se plantea hoy su salto al mercado quedaron las propiedades más difíciles de vender sobre todo el territorio nacional, donde los precios aún no se han recuperado de la crisis económica. Además, según apuntan fuentes cercanas a la operación, el objetivo de los bancos es la de dar recorrido a la compañía en bolsa, con lo que el descuento con el que se coloque será clave, para luego ir vendiendo a posteriori su participación según mejore el ciclo inmobiliario, cuando se recupere la velocidad de crucero de unas 150.000 transacciones de vivienda nueva al año, el doble que el actual y un tercio de las 380.000 que se producían en 2006.

Suelo de primera calidad

Metrovacesa cuenta en la actualidad con 6 millones de metros cuadrados, valorados en 2.600 millones de euros, de los que el 70% se encuentra en las principales ciudades del país -Madrid, Barcelona, Valencia, Bilbao, Málaga y Sevilla-. De ellos, un 75% es suelo de primera calidad, lo que en la jerga inmobiliaria se denomina fully permitted, esto es, que está listo para construir y, por tanto, libre de cualquier riesgo de planificación o licitación. Fuentes próximas a la compañía reconocen que el suelo no urbanizable es "irrelevante" dentro de la cartera, por lo que es inferior al 10% corresponde a suelo no urbanizable.

Comparado con las dos inmobiliarias de nuevo cuño que cotizan hoy en el mercado -además de las antiguas Realia y Quabit- esto supone algo más de cinco veces el suelo que poseen Aedas -con 1,5 millones de metros cuadrados- y Neinor- con 1,3 millones de metros cuadrados-, que se ha creado, básicamente, gracias a las compras que han venido haciendo sus fondos propietarios sobre suelo de primer nivel, que cada vez escasea más y esto podría generar un problema a las promotoras inmobiliarias en el futuro al verse obligadas a comprar activos de menor calidad.

Esas misma fuentes reconocen que el hecho de que Metrovacesa cuente con la mayor cartera de activos del país "será un punto fuerte en el que se apoyarán los bancos para colocar" a la compañía en bolsa, considerando, además, la previsible recuperación del sector inmobiliario.