Desde que comenzó la crisis, los bancos centrales vienen prestando dinero a las entidades de crédito con asiduidad, una práctica conocida como inyectar liquidez. En lo que va de semana, el BCE, la Reserva Federal (Fed) y el Banco de Inglaterra han colocado en el sistema más de 350.000 millones de euros, es decir, más de un tercio del PIB español. ¿Pero por qué lo hacen? ¿A dónde va a parar toda esta cantidad de dinero? ¿En qué consiste?

Habitualmente, los bancos obtenían dinero para su negocio en un mercado específico, el interbancario, que es donde las entidades se prestaban entre sí. Con la llegada de la crisis crediticia y la incertidumbre sobre si otro banco pudiese presentar problemas de solvencia, este mercado se ha cerrado.

Tal es la desconfianza que ahora el euribor a doce meses -tipo de interés de referencia en Europa y al que las entidades se fían entre ellas- está 113 puntos por encima del precio oficial del dinero, que en la zona euro se sitúa en el 4,25%. Otro ejemplo procede de EEUU, donde el tipo de interés a un día se colocó esta semana en el 8%, cuando el oficial está al 2%.

Al banco central

Ante esta situación, los bancos acuden a su banco central. Cada día, esta institución se reúne con las entidades de la región para ver sus necesidades de financiación. Ahí se puede una cantidad determinada o fijar un tipo de interés al que quieren tomar prestado el dinero. Con todas las peticiones, el banco central prepara una subasta en la que determina cuánto dinero presta, a qué precio y a qué plazo. Es conocido como la ventanilla de liquidez.

Este capital no se imprime para cubrir estas necesidades, sino que ya se encuentra dentro de las reservas de las instituciones monetarias. "Si el préstamo es a un día, se llama facilidad permanente, pero si se utiliza a un periodo más largo, son operaciones de mercado abierto", dice Juan Ramón Caridad, socio director de Atlas Capital. El ejemplo más cercano ocurrió el pasado martes, cuando el Banco Central Europeo (BCE) prestó a 56 entidades 70.000 millones durante un día, a un tipo de interés mínimo del 4,32%.

Otra posibilidad es que el diferencial entre lo que se prestan los bancos y el oficial sean tan grande que el propio banco central decida por su cuenta realizar una inyección adicional. Uno de los índices para mirarlo es el Ted, que recoge el diferencial entre los tipos de los bonos estadounidenses y los tipos a tres meses, que ahora están en máximos históricos.

Mejorar la solvencia

Con las inyecciones, lo que se pretende es mejorar la solvencia de las entidades. Y es que cuando los bancos consiguen el dinero, lo incluyen en sus reservas para poder hacer frente a cualquier compromiso de liquidez a corto plazo. Los expertos aseguran que ahora las entidades quieren llenar sus arcas ante cualquier problema que pueda ocurrir, ya que se teme que haya una avalancha de retirada de dinero.

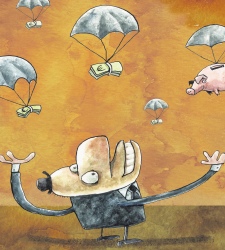

Por eso, el capital que presta el banco central no sirve para reactivar el sistema financiero, que sigue colapsado. "Dadas las circunstancias actuales de incertidumbre, las inyecciones no están llegando a la economía real", dice David Cano, socio de AFI. Y es que esta medida es como si se quisiese regar un jardín y toda el agua se la quedase la primera parcela.

Por eso, los gestores aseguran que esta iniciativa no debería ser la única para restaurar el sistema financiero, que está roto. "No es que el mercado funcione mal, es que no hay mercado", dice José Carlos Díez, economista jefe de Intermoney.