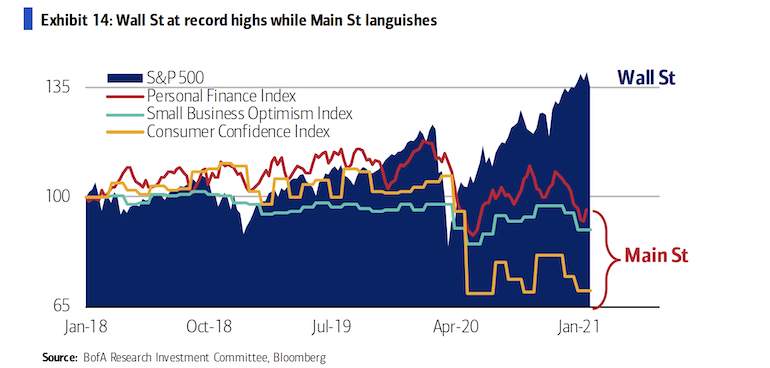

Generar rendimientos empieza a ser complicado, pues la rentabilidad de los bonos es históricamente baja y la renta variable empieza a cotizar con valoraciones que invocan a los fantasmas del pasado. Sin embargo, la inyección de 23 billones de dólares en estímulos, bien fiscales o monetarios, sigue alimentando el espíritu alcista en Wall Street.

Por eso mismo muchos inversores se aferran a múltiples alternativas, con mayor o menor riesgo, como las inversiones concertadas a través de foros de Reddit, las criptodivisas o las conocidas como sociedades con un propósito especial de compra (SPAC, por sus siglas en inglés). Fórmulas que ponen de manifiesto la falta de rumbo en los mercados tanto nacionales como internacionales en un momento en que las tasas de ahorro en EEUU se mantienen en niveles históricamente elevados.

Según explica el Comité de Análisis e Inversión de Bank of America en su último informe, esta situación no hace más que evidenciar la poca confianza de los inversores en los métodos convencionales, lo que ha desatado una caza furtiva para obtener rendimientos en un ambiente que describen como "estancado".

"Advertimos a los inversores para que se centren en el crecimiento sostenible, la transparencia y el buen gobierno. Según nuestro análisis, es probable que el mercado sufra una corrección del 5-10% en el primer trimestre, lo que, en nuestra opinión, supondría una buena oportunidad de compra dentro de un mercado alcista con mayor amplitud", señalan Jared Woodard y Stephen Suttmeier en un documento publicado a comienzos de esta misma semana.

En ese documento se enumeran un total de cinco factores o tendencias a las que hay que prestarle atención.

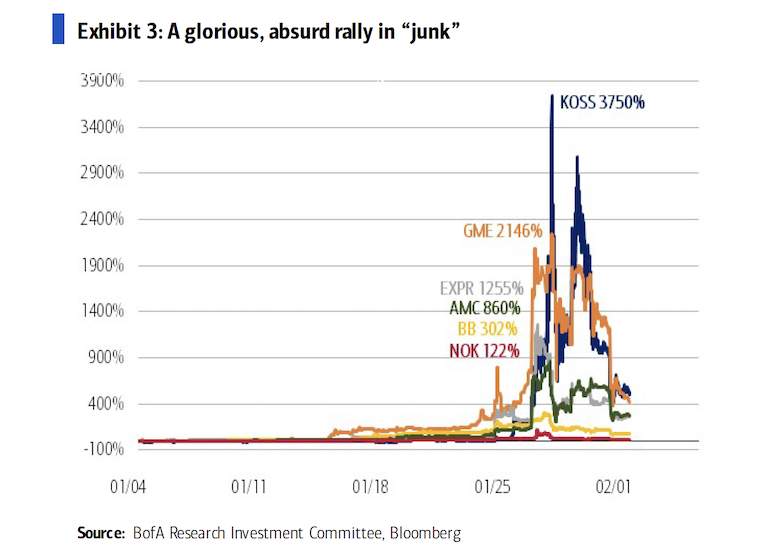

La primera de ellas es lo que definen como "dinero caliente". Es aquí donde incluyen la reciente batalla entre los foreros de Reddit (específicamente r/WallStreetBets) y las posiciones en corto de los fondos de cobertura.

Las operaciones de compra y venta de los inversores de a pie (retail) ya había aumentado desde los confinamientos del año pasado, pero recientemente se han disparado hasta un 65% frente a 2020 debido al aumento de la liquidez (política monetaria de la Fed + comisiones "gratuitas"), el apalancamiento, el ahorro (estímulo fiscal) y la conectividad (medios sociales).

Paralelamente, los débiles fundamentos de minoristas como GameStop (GME), Bed Bath & Beyond (BBBY) y AMC Entertainment (AMC) habían atraído el interés de las posiciones en corto de múltiples hedge funds. Intuyendo que los vendedores en corto podrían verse obligados a retirarse, los foreros sumaron fuerzas y comenzaron a comprar haciendo que valores como GME llegaran a revalorizarse un 2.146% este año. Esto dio lugar al primer gran estrangulamiento de posiciones cortas incitado por inversores retail en la historia del mercado estadounidense.

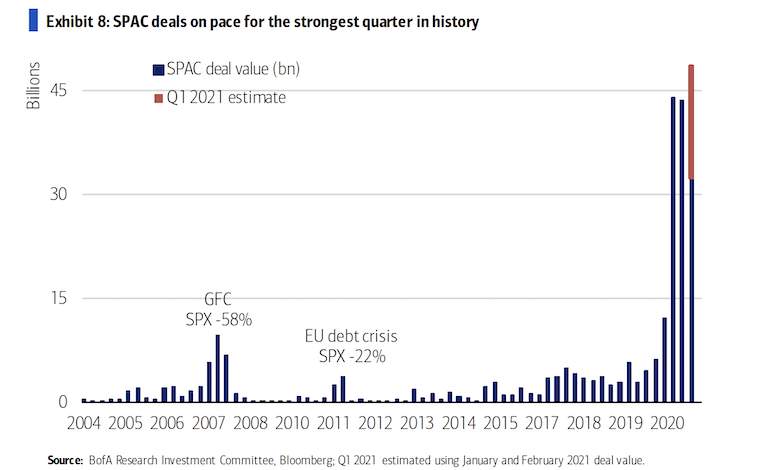

Por otro lado están las SPAC, uno de los segmentos del mercado de renta variable de más rápido crecimiento. Las también conocidas como compañías de cheque en blanco implican la creación de una entidad que cotiza en bolsa con el único fin de captar capital para comprar otra empresa privada que tome su lugar en la respectiva plaza bursátil. Generalmente, estos vehículos de inversión tienen dos años para completar una adquisición o de lo contrario deben devolver sus fondos a los inversores.

En 2020, las SPAC recaudaron 106.000 millones de dólares en fondos, cinco veces más que el máximo anterior (19.000 millones de dólares en 2007) y más que el total de los últimos diez años. La reciente volatilidad del mercado no se ha postulado como un impedimento. Solo en enero, el número de SPAC que se han estrenado en el mercado superó al de los últimos seis años combinados y 2021 va camino de establecer un nuevo récord.

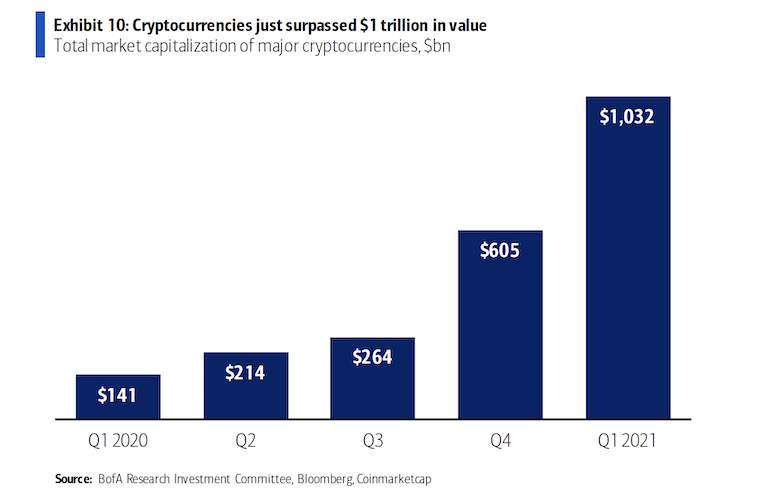

En Bank of America también hablan del "nuevo dinero", es decir, las criptodivisas. Un área que supera ya una capitalización del billón de dólares. Pese a que sus defensores alegan ventajas en privacidad, rapidez de pagos y cobertura de inflación, la entidad advierte sobre "los grandes riesgos regulatorios que todavía quedan por delante".

Un cuarto aspecto a tener en cuenta es el ahorro. En este sentido, los economistas de la entidad estiman que existe un "exceso de ahorro" de 1,4 billones de dólares o más en las cuentas corrientes y de ahorro de los hogares estadounidenses. Éste podría reducirse parcialmente en el segundo y tercer trimestre a medida que las vacunas surten efecto. No obstante, el desempleo, la automatización y la desigualdad aumentan el riesgo de una posible japonización.

Por último, los estrategas de Bank of America avisan sobre lo que describen como "dinero opaco". En este sentido avisan que muchas empresas del S&P 500 han dejado de ofrecer orientaciones sobre sus beneficios y advierten también sobre la cuota récord de acciones de empresas chinas "poco transparentes" como porcentaje de los activos totales dentro de los mercados emergentes.