La Comisión Europea tenía dos opciones para afrontar la montaña de deuda tóxica que se avecina como consecuencia la crisis sanitaria provocada por el covid. Por un lado, tenía la propuesta del BCE de que todos los países tuvieran su propio banco malo. Y por otro, la la Junta Única de Resolución (JUR), organismo europeo encargado de liquidar bancos, pedía un aumento de competencias para entrar en las entidades financieras y segregar los préstamos dudosos. Finalmente, la Comisión Europea se ha decantando por la opción del BCE y crear una red de bancos malos.

Así, explorará la posibilidad de poner en marcha una red europea de 'bancos malos' nacionales, como la Sociedad de Activos Procedentes de la Reestructuración Bancaria (Sareb) en España, como parte de los esfuerzos para atajar una posible ola de impagos como consecuencia de la crisis del coronavirus.

El vicepresidente económico del Ejecutivo comunitario, Valdis Dombrovskis, y la comisaria de Servicios Financieros, Mairead McGuinness, han presentado en una rueda de prensa la nueva estrategia de Bruselas para prevenir la escalada de los préstamos dudosos en los balances de los bancos, conocidos en inglés por las siglas NPL.

El BCE desde hace meses ya había pedido la creación de una red de seguridad de bancos malos para ayudar al sector bancario a gestionar la ola de impagos que se avecina y permitir de esta manera que no terminen dañando la solvencia de las entidades financieras.

Había varias propuestas encima de la mesa, como la creación de un banco malo a nivel europeo. Dombrovskis ha apuntado que la "diversidad" de carteras actuales de préstamos dudosos, las diferentes legislaciones sobre reestructuración y procedimientos de insolvencia y los "elevados costes" que supondría su puesta en marcha, han pesado para descartarlo.

Otra de las opciones era que la JUR tuviera capacidades para intervenir de manera temprana en bancos con problemas. En la práctica, no supondría liquidar una entidad financiera o intervenirla, pero sí que el organismo, creado tras la crisis financiera para limitar que los rescates bancarios fueran asumidos por contribuyentes, pudiera segregar activos y ponerlos a la venta. Esta solución, que aporta la ventaja de que los países no asuman el riesgo del sector bancario, plantea la duda de una estigmatización de la entidad intervenida en un momento delicado de recuperación económica.

El BCE teme que los préstamos dudosos (NPL por sus siglas en inglés y son créditos que presentan problemas de cobro para los bancos) de la zona del euro podrían alcanzar los 1,4 billones de euros, muy por encima de los niveles de la anterior crisis. Suponen un gran problema para la banca ya que generan la necesidad de aumentar capital para cubrir posibles pérdidas, lo que repercute en la rentabilidad de las entidades, ya de por sí dañada por los tipos de interés negativos. El objetivo de la Comisión y el BCE es que el sector financiero no muestre debilidad para que los próximos años pueda seguir apoyando a la economía con crédito.

La Comisión anima a los Estados miembros a poner en marcha compañías de gestión de activos a nivel nacional y anuncia que estudiará "cómo se pueden crear sinergias y cooperación estableciendo una red europea" de estas sociedades, que las reúna con el Banco Central Europeo (BCE) y la Autoridad Bancaria Europea (EBA).

"Si varios países avanzan, la red podría construirse progresivamente, dependiendo de la velocidad y el alcance en el que los bancos sean golpeados en los Estados miembros", explica la Comisión. Esta plataforma, en particular, serviría para que los 'bancos malos' nacionales "intercambien su experiencia y mejores prácticas, desarrollen estándares sobre datos y transparencia y coordinen demandas de acreedores cuando sea necesario".

Una red europea que coordine la acción de estas compañías, continúa la estrategia, podrá "aumentar la efectividad colectiva" de los 'bancos malos' nacionales, pero sus beneficios finales dependerá, por ejemplo, de cuántos de ellos se pongan en marcha y del "grado de homogeneidad" que tengan.

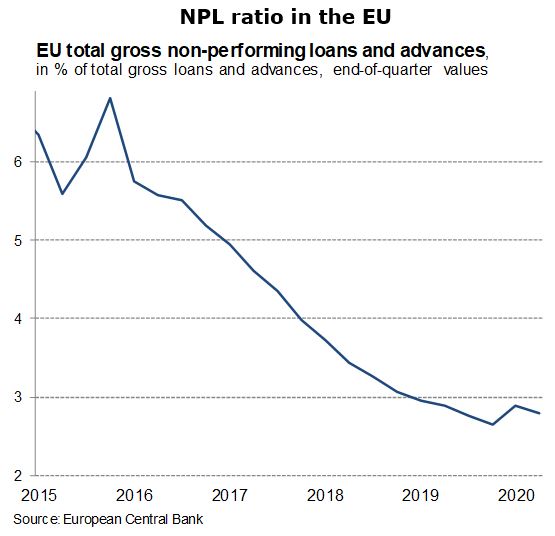

La proporción de préstamos dudosos en manos de la banca europea se situó en el 2,9% en el primer trimestre de 2020, una subida de tres décimas que rompió con la caída ininterrumpida observada desde finales de 2014.

Aunque se ha mantenido en niveles similares a lo largo de este año, la Comisión Europea ha destacado que "atajar" una posible escalada de los NPL "lo antes posible" es una "lección clave" que sacar de la anterior crisis económica. Por ello, el Ejecutivo comunitario ha dado el paso de presentar una nueva hoja de ruta que ha basado en otros tres pilares además del impulso a los 'bancos malos' nacionales.

Impulsar un mercado secundario de activos tóxicos

En primer lugar, la estrategia pasa por desarrollar aún más los mercados secundarios para activos tóxicos para permitir que las entidades financieras se desprendan de los préstamos dudosos y al mismo tiempo "se fortalezca la protección de los deudores". Un "paso clave" en este proceso sería la adopción de la propuesta sobre administradores y compradores de crédito, que siguen discutiendo el Parlamento Europeo y los gobiernos.

Por otro lado, el Ejecutivo comunitario aboga por un marco legislativo sobre procedimientos de insolvencia y recuperación de deudas más armonizado a nivel europeo que sirva para dar "certidumbre legal" y para acelerar la "recuperación del valor" en beneficio tanto del acreedor como del deudor.

Finalmente, la estrategia recuerda que los Estados miembros tienen en sus manos una serie de herramientas a raíz de la crisis del coronavirus que pueden seguir utilizando para apoyar la liquidez y solvencia del sector financiero en caso de que se enfrente a problemas derivados de la misma.