Torreal, la firma del empresario Juan Abelló, ha vendido la participación del 9,6% que tenía como socio de referencia de Sacyr Vallehermoso, un porcentaje valorado en unos 73 millones de euros a los actuales precios de mercado.

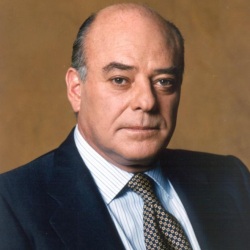

Abelló, que ocupa una de las dos vicepresidencias del grupo de construcción y servicios, sale de esta forma de su capital, en el que estaba presente desde hacía once años.

En la actualidad, el empresario figuraba como tercer socio de referencia de Sacyr, por detrás de Demetrio Carceller, que tiene un 15,9% del capital (sumando la participación sindicada con el grupo Satocán), y del expresidente del grupo José Manuel Loureda (11,5%).

La salida de Abelló de la constructora tiene lugar algo más de un año después de que Luis del Rivero fuera relevado en la presidencia de la compañía por Manuel Manrique y, posteriormente, vendiera paulatinamente y en el mercado la participación que tenía en la empresa.

En un comunicado, Juan Abelló enmarcó su salida de Sacyr en el "proceso normal de rotación de cartera de los inversores privados". "En el caso de Sacyr, se produce tras once años de participación en el accionariado", subraya la firma de inversión del empresario.

Según concretó, Torreal cuenta actualmente con inversiones en más de quince compañías de distintas industrias y sectores, entre las que destaca la reciente adquisición de una participación en el fabricante ferroviario Talgo. En su cartera de inversión también figuran Pepe Jeans, Saba Infraestructuras y Cie Automotive.

En cuanto a Sacyr, la firma de Abelló destacó que durante los últimos once años "se ha desarrollado desde una constructora local hasta su posición actual como uno de los grupos de referencia mundial, que cuenta con un 9,5% de Repsol".

Tras la salida de Abelló, entre el resto de socios de referencia de Sacyr, además de Carceller y Loureda, figuran el actual presidente del grupo, Manuel Manrique, con una participación del 6%, el grupo Fuertes (6,2%), el empresario José Moreno Carretero (5,2%) y un grupo de entidades financieras (Novacaixagalicia, Bankia, Unicaja y Banco Marenostrum) que recientemente rompieron el pacto de sindicación de sus títulos en el capital de la compañía.

Goldman coloca un 2,8%

Por el momento, el banco de inversión Goldman Sachs ha anunciado que ha iniciado una colocación acelerada de un 2,792% del capital de Sacyr entre inversores cualificados.

La colocación se llevará a cabo en un plazo no superior a un día tras una prospección de demanda para un paquete con un valor de mercado a precios de cierre del martes de unos 14,5 millones de euros.