Pescanova asegura que la oferta híbrida de la banca y Damm garantiza su continuidad. La compañía ha presentado su plan de futuro con el que espera seguir siendo viable. Contará con una inyección de fondos de hasta 150 millones de euros, entre capital y financiación a largo plazo, al tiempo que contempla una reorganización societaria, con la solicitud de concursos exprés para sus filiales españolas conexos con el de la matriz, según la propuesta de convenio remitida a la Comisión Nacional del Mercado de Valores (CNMV).

En concreto, dicha reorganización se llevará a cabo mediante la fusión por absorción de sus filiales españolas, distintas de Novapesca Trading, previa su reestructuración financiera a través de dichos procedimientos concursales. Posteriormente se producirá la segregación de la totalidad del negocio y activos y pasivos a favor de una nueva entidad, denominada Nueva Pescanova.

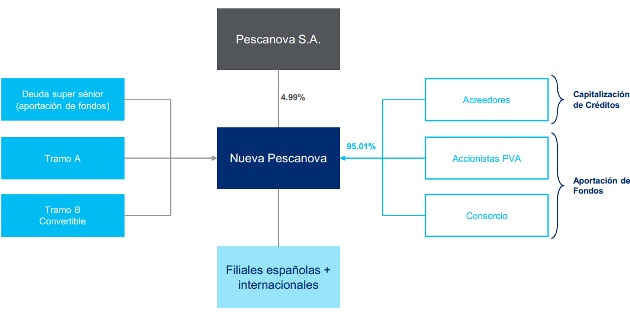

La nueva Pescanova tendrá en su capital a los accionistas de la antigua Pescanova (a los que se les reconoce una participación del 4,99%, tras la reestructuración), el 95,01% restante lo tendrán por un lado -por aportación de fondos-, el Consorcio (Damm y Luxempart) y otros accionistas de Pescanova, y por otro los acreedores por capitalización de créditos. (ver gráfico)

Dicha entidad tendrá la totalidad del pasivo post-concursal y agrupará las participaciones en la nueva sociedad Pescanova España, sucesora de la antigua Pescanova, que retendrá los activos actualmente basados en España e incorporará las actividades internacionales del grupo.

Según la oferta 'híbrida' de la banca acreedora y la cervecera Damm y Luxempart, la deuda financiera remanente tras la reestructuración será de 812,5 millones de euros, excluyendo la deuda en filiales extranjeras.

¿Quién aportará los fondos?

Del total de la inyección de fondos, que incluye una ampliación de capital de hasta 37,5 millones de euros, cerca del 70% (105 millones de euros) lo aportará la banca acreedora y el 30% restante (45 millones de euros) el consorcio integrado por la cervecera catalana y el fondo luxemburgués, que se incorpora como socio industrial de referencia.

Asimismo, la quita efectiva media sobre la deuda en balance oscilará entre aproximadamente el 60% y el 90%, en función de los casos. La deuda financiera neta ascendía a unos 3.300 millones de euros al cierre de 2012, con un patrimonio neto negativo de 1.500 millones de euros.

En concreto, Nueva Pescanova contará con un capital social de 72,2 millones de euros, de los cuales un 34,6% (25 millones de euros) podrá ser suscrito por los acreedores que así lo deseen mediante la compensación de créditos, otro 30,4% (22 millones de euros) será ofrecido para su sucripción en efectivo por los accionistas de Pescanova distintos de Damm y Luxempart, otro 30% (21,6 millones de euros) será suscrito por el consorcio y el restante 4,99% (3,6 millones de euros) lo suscribirá Pescanova.

De esta forma, se reconoce una participación del 4,99% a los accionistas existentes en la pesquera tras la reestructuración.

Asimismo, Nueva Pescanova obtendrá una nueva financiación súper senior por importe de 112,5 millones de euros para financiar las necesidades de su negocio tras la reestructuración, que será facilitada en al menos un 30% por el consorcio y el 70% restante por los acreedores que deseen participar en ella.

Dicha financiación, que tendrá la calificación de créditos contra la masa en caso de un eventual concurso ulterior de Nueva Pescanova o alguna de las filiales acreditadas, tendrá un vencimiento a siete años, un interés del 15% anual (del que el 5% se pagará en efectivo y el restante 10% se capitalizará hasta su vencimiento) y estará garantizada con prenda sobre la totalidad del capital de las sociedades filiales de Nueva Pescanova, así como por la garantía personal de todas las filiales acreditadas.

La nueva Pescanova, en abril

En el caso de que prosperara esta oferta, cuyo plazo de adhesión concluye el próximo 31 de marzo y deberá contar con el apoyo del 51% de los acreedores, la nueva Pescanova nacerá en abril, una vez que el juez levante el concurso.

La firma gallega tiene liquidez garantizada hasta el próximo mes de junio, sin que tenga problemas de tesorería y con récord de capturas en la última parte de 2013. La venta de su filial australiana y la liquidez de la que dispone se ha traducido además en la amortización de unos 14 millones del crédito de 56 millones de euros otorgado por la banca para aliviar su situación.